ในปัจจุบันได้มีการถือหรือครอบครองโทเคนดิจิทัล หรือการซื้อขายหรือแลกเปลี่ยน คริปโตเคอร์เรนซี (Cryptocurrency) หรือ โทเคนดิจิทัล ซึ่งเงินได้จากกรณีดังกล่าวเป็นเงินได้พึงประเมินที่ต้องนํามารวมคํานวณเพื่อเสียภาษี แต่โดยที่ยังไม่มีบทบัญญัติแห่งกฎหมายเพื่อการจัดเก็บ ภาษีคริปโตเคอร์เรนซี เงินได้จาก คริปโตเคอร์เรนซี หรือ โทเคนดิจิทัล เป็นการเฉพาะเป็นเหตุให้รัฐไม่สามารถจัดเก็บภาษีได้ครบถ้วน

อ้างอิง พระราชกําหนดการประกอบธุรกิจสินทรัพย์ดิจิทัล พ.ศ. 2561 ซึ่งระบุรายละเอียดในเนื้อหาว่า สินทรัพย์ดิจิทัลหากมีกำไรหรือมีผลตอบแทนที่ได้จากการลงทุนจะต้องเสียภาษีหัก ณ ที่จ่าย ร้อยละ 15 ของกำไร และบุคคลที่มีเงินได้จากการซื้อขายคริปโตฯ จะต้องยื่นแบบแสดงการเสียภาษีเงินได้บุคคลธรรมดา โดย พระราชกำหนดแก้ไขเพิ่มเติมประมวลรัษฎากร (ฉบับที่ 19) พ.ศ. 2561

การคิดภาษีเงินได้ที่มาจากการเทรด Cryptocurrency

เมื่อช่วงต้นปี 2022 เกณฑ์การเรียกเก็บภาษี “เรียกเก็บจากผลกำไรที่เกิดขึ้น โดยไม่สามารถนำผลขากทุนมาหักลบได้” ซึ่งทำให้เกิดการเสียภาษีเกินความเป็นจริง จึงมีความไม่สมเหตุสมผลต่อการเรียกเก็บ ทำให้มีผลต่อการจัดเก็บข้อมูลและการแสดงรายการยื่นภาษีอีกด้วย ทำให้ทางสรรพากรต้องพิจารณาใหม่อีกครั้ง และจัดทำการรับฟังความคิดเห็น (Public Hearing) จนเกิด “วิธีการจัดเก็บภาษี Cryptocurrency แบบใหม่” ซึ่งปฏิบัติได้จริงมาขึ้น ทั้งนี้ภาษีเงินได้และภาษีมูลค่าเพิ่มจะได้รับการผ่อนปรนกรณีที่เทรดผ่าน Exchange ที่อยุ่ภายใต้ ก.ล.ต. เท่านั้น ถือเป็นการสร้างทางออกให้กับผุ้เทรดและใช้งานเหรียญ Cryptocurrency และสนับสนุนให้เกิด Exchange ที่ถูกต้องภายใต้การกำกับดูแลของ ก.ล.ต. โดยวิธีคิดและจัดเก็บสรุปได้ดังนี้

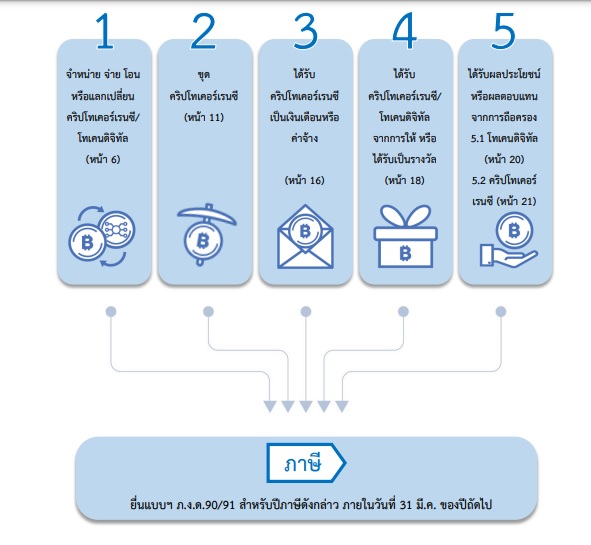

คุณต้องเสียภาษี Cryptocurrency เมื่อ

- จำหน่าย จ่าย โอน หรือแลกเปลี่ยนคริปโทเคอร์เรนซี/โทเคนดิจิทัล

- ขุดคริปโทเคอร์เรนซี

- ได้รับคริปโทเคอร์เรนซีเป็นเงินเดือนหรือค่าจ้าง

- ได้รับคริปโทเคอร์เรนซี/โทเคนดิจิทัลจากการให้ หรือได้รับเป็นรางวัล

- รับผลประโยชน์หรือผลตอบแทนจากการถือครอง

- โทเคนดิจิทัล

- คริปโทเคอร์เรนซี

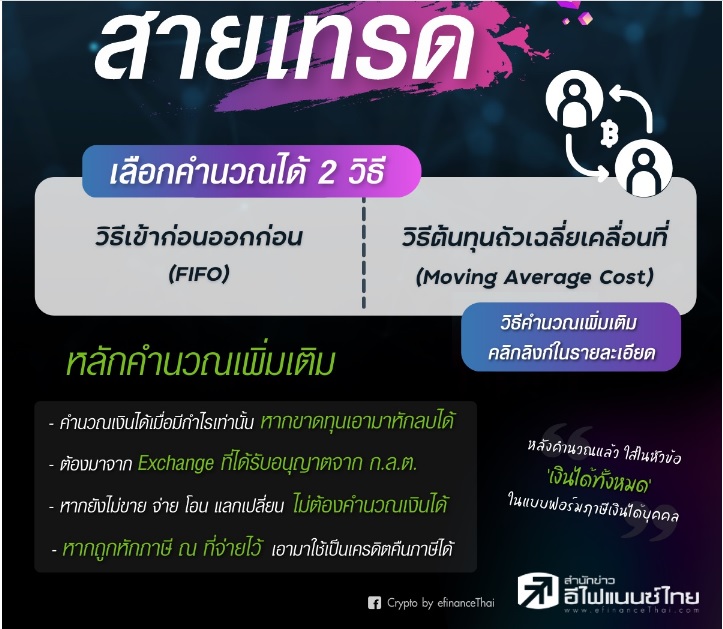

1.สายเทรด การจำหน่าย จ่าย โอน หรือแลกเปลี่ยน

- วิธีเข้าก่อนออกก่อน The first-in first-out (FIFO) คือ การคำนวณต้นทุนคริปโทเคอร์เรนซี/โทเคนดิจิทัล ที่ซื้อมาก่อนจะขายออกไปก่อนตามลำดับ จึงเป็นผลให้รายการที่เหลืออยู่ ณ วันสุดท้ายเป็นคริปโทเคอร์เรนซี/โทเคนดิจิทัลที่ซื้อมาครั้งหลังสุด

- วิธีต้นทุนถัวเฉลี่ยเคลื่อนที่ The moving average cost คือ การคำนวณต้นทุนคริปโทเคอร์เรนซี/โทเคนดิจิทัล แต่ละประเภทจะกำหนดจากการถัวเฉลี่ยต้นทุน ณ วันต้นปี กับต้นทุนที่ซื้อมาในระหว่างปีซึ่งคำนวณทุกครั้งที่ซื้อ

- ผู้มีเงินได้สามารถเลือกวิธีคำนวณต้นทุนใดก็ได้เมื่อเลือกวิธีการคำนวณต้นทุนวิธีใดแล้วต้องใช้วิธีนั้นตลอดปีภาษี

- ต้นทุนให้รวมถึงค่าซื้อและค่าใช้จ่าย เช่น ค่าธรรมเนียมและค่าโอน เป็นต้น

- การวัดมูลค่าคริปโทเคอร์เรนซี/โทเคนดิจิทัลทั้งการคำนวณต้นทุนและรายได้ให้ใช้มูลค่า ณ เวลาที่ได้มา หรือราคาถัวเฉลี่ยในวันที่ได้มา ซึ่งเป็นราคาอ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ที่จัดทำขึ้นตามหลักเกณฑ์ของ ก.ล.ต. เป็นต้น

- กรณีที่มีผลขาดทุนไม่ว่าจะเกิดจากคริปโทเคอร์เรนซี/โทเคนดิจิทัลประเภทใด ๆ ที่เกิดขึ้นในปีเดียวกันสามารถนำมาหักกลบกับกำไรได้

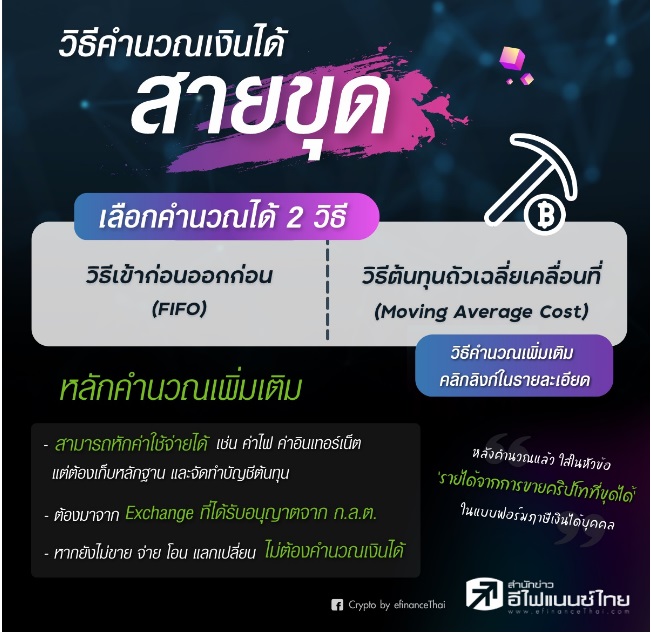

2. สายขุด การขุดคริปโทเคอร์เรนซี

– เมื่อขุดได้คริปโทเคอร์เรนซีมาแล้ว ยังไม่ขาย จะยังไม่ถือเป็นเงินได้พึงประเมิน

– เมื่อนำเหรียญที่ขุดได้ ไปจำหน่าย จ่าย โอน หรือแลกเปลี่ยน ถือเป็นเงินได้พึงประเมินตามมาตรา 40 ( 8 ) โดยสามารถหักค่าใช้จ่ายที่เกิดขึ้นตามความจำเป็นและสมควร

– เลือกคำนวณต้นทุน วิธีเข้าก่อนออกก่อน (FIFO) หรือวิธีต้นทุนถัวเฉลี่ยเคลื่อนที่ (Moving average cost) ก็ได้

– การวัดมูลค่าคริปโทเคอร์เรนซี ทั้งการคำนวณต้นทุนและรายได้ ให้ใช้มูลค่า ณ เวลาที่ได้มา หรือราคาถัวเฉลี่ยในวันที่ได้มา ซึ่งเป็นราคาอ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ใต้กำกับ ก.ล.ต. เป็นต้น

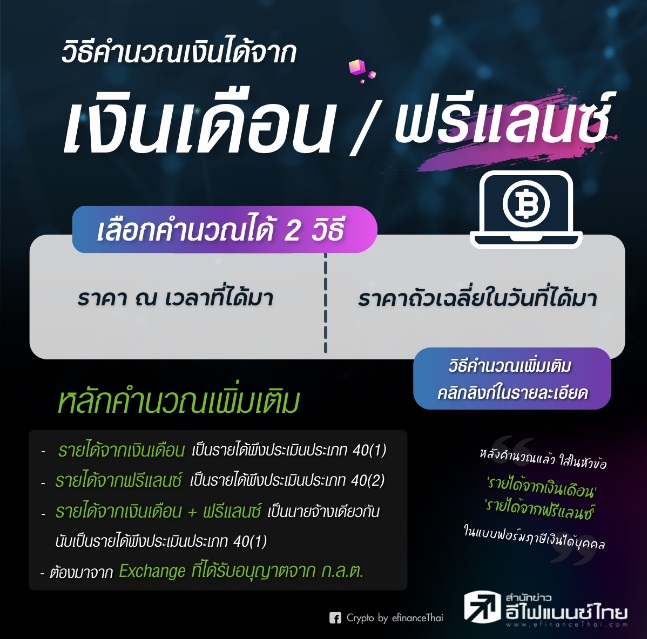

3.ได้รับคริปโทเคอร์เรนซีเป็นเงินเดือนหรือค่าจ้าง

– พนักงานได้รับเงินเดือนเป็นคริปโทเคอร์เรนซีถือเป็นเงินได้ 40(1)

– ผู้รับจ้างได้รับค่าจ้างเป็นคริปโทเคอร์เรนซีถือเป็นเงินได้ 40(2)

– ถ้ารับจากนายจ้างเดียวกันทั้งเงินเดือน ทั้งค่าจ้าง ให้รวมแสดงเป็นเงินได้ประเภท 40(1)

– การวัดมูลค่าคริปโทเคอร์เรนซีทั้งการคำนวณต้นทุนและรายได้ ให้ใช้มูลค่า ณ เวลาที่ได้มา หรือ ราคาถัวเฉลี่ยในวันที่ได้มา ซึ่งเป็นราคาอ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ที่จัดทำขึ้นตามหลักเกณฑ์ของ ก.ล.ต.

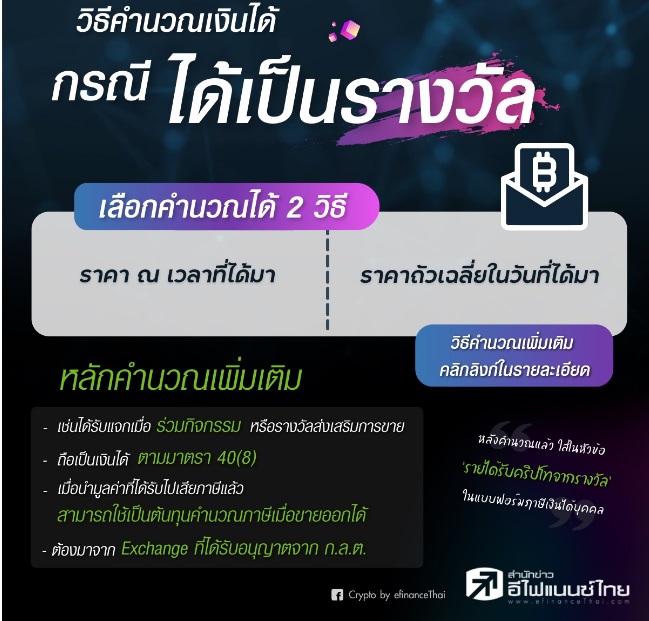

4. ได้รับคริปโทเคอร์เรนซี/โทเคนดิจิทัลจากการให้ หรือได้รับเป็นรางวัล

– ถือเป็นเงินได้ตามมาตรา 40 ( 8 ) แห่งประมวลรัษฎากร

– ตัวอย่างเช่น ได้รับแจกเมื่อเข้าร่วมกิจกรรม หรือได้รับเป็นรางวัลส่งเสริมการขาย เป็นต้น

– การวัดมูลค่าคริปโทเคอร์เรนซี/โทเคนดิจิทัลทั้งการคำนวณต้นทุนและรายได้ ให้ใช้มูลค่า ณ เวลาที่ได้มาหรือราคาถัวเฉลี่ยในวันที่ได้มา ซึ่งเป็นราคาอ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ที่จัดทำขึ้นตามหลักเกณฑ์ของ ก.ล.ต.

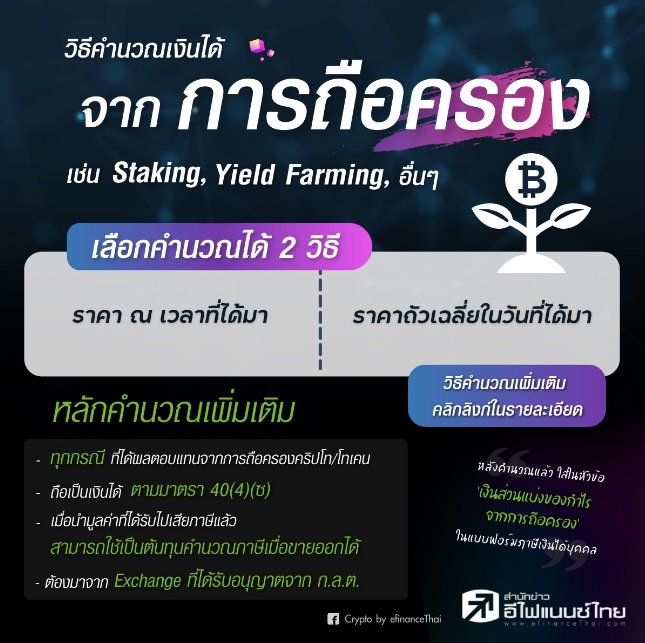

5. ได้รับผลประโยชน์หรือผลตอบแทนจากการถือครอง

– ตัวอย่างเช่น Yield farming หรือ Staking เป็นต้น

– ผลประโยชน์หรือผลตอบแทนจากการถือครอง “คริปโทเคอร์เรนซี” ถือเป็นเงินได้ตามมาตรา 40 ( 8 )

– เงินส่วนแบ่งกำไร หรือผลประโยชน์อื่นใดในลักษณะเดียวกัน ที่ได้จากการถือ หรือครอบครอง “โทเคนดิจิทัล” ถือเป็นเงินได้ตามมาตรา 40(4)(ซ)

– การวัดมูลค่า ทั้งการคำนวณต้นทุนและรายได้ ให้ใช้มูลค่า ณ เวลาที่ได้มา หรือราคาถัวเฉลี่ย

ในวันที่ได้มา ซึ่งเป็นราคาอ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ที่จัดทำขึ้นตามหลักเกณฑ์ของ ก.ล.ต. เป็นต้น

บทลงโทษหากฝ่าฝืน มีโทษหนัก!

- ไม่ยื่นแบบภายในเวลากำหนด ปรับ 2,000 บาท

- ไม่ชำระตามกำหนด ปรับเพิ่ม 1.5%/เดือน

- ไม่ชำระ จนออกหมายเรียก ปรับเพิ่ม 1ถึง2 เท่า

- จงใจยื่นหลักฐานเท็จ เพื่อเลี่ยงภาษี จำคุก 3 เดือน ถึง 7 ปี ปรับ 2,000 ถึง200,000 บาท

- เจตนาไม่ยื่นแบบ เพื่อเลี่ยงภาษี ปรับไม่เกิน 200,000 บาท หรือ จำคุก 1 ปี หรือทั้งจำทั้งปรับ

จากเนื้อหาในบทความนี้หวังว่าทุกท่านคงพอจะเข้าใจบ้างแล้วในการเสียภาษี Cryptocurrency แบบใหม่ นอกเหนือจากนี้ท่านสามารถเข้าไปศึกษารายละเอียดการคิดคำนวณได้จากข้อมูลของกรมสรรพากรที่ https://www.rd.go.th/fileadmin/user_upload/lorkhor/information/manual_crypto_310165.pdf

ขอบคุณข้อมูลและรูปภาพจาก https://www.efinancethai.com/ https://www.rd.go.th/